近日,某税务局发布两则有关代扣代缴事宜的通知书,通知书载明灵活用工平台应就灵活用工人员从平台取得的收入按“劳务报酬所得”进行代扣代缴,其中明确使用国税总局对法律意见的答复作为依据。

通知中提到的法律意见为《国家税务总局对十三届全国人大三次会议第8765号建议的答复》第三条“三、关于明确灵活用工人员从平台获得的收入作为经营所得 根据《中华人民共和国个人所得税法》及有关规定,灵活用工人员从平台获取的收入可能包括劳务报酬所得和经营所得两大类。灵活用工人员在平台上从事设计、咨询、讲学、录音、录像、演出、表演、广告等劳务取得的收入,属于'劳务报酬所得’应税项目,由支付劳务报酬的单位或个人预扣预缴个人所得税,年度终了时并入综合所得,按年计税、多退少补。”该法律意见并未将灵活用工人员从灵活用工平台取得的收入进行一刀切的划分,而是将灵活用工平台视为“导管”,收入性质需要依据纳税人在平台提供劳务或从事经营的经济实质进行判定,而不是简单地看个人劳动所依托的展示平台进行划分。另外意见还指出从事相同性质劳动的个人税负应当相同,不能仅因展示形式有所区别。比如,从事教育培训工作的兼职教师,在线下教室里给学生上课取得收入和在线上平台的直播间给学生上课取得收入均应按“劳务所得”纳税,同一性质劳动,不宜区别对待。

由于意见中并未给出硬性的划分标准,究竟按“劳务所得”适用3%-45%税率,还是“经营所得”适用5%-35%的税率,有一定筹划空间。灵活用工平台在发展初期管理方式较为粗放,出现了大量通过灵活用工平台利用“税收洼地”+“核定征收”的组合拳帮助个人降低税负的情况。对于薪酬较高的人员来说,注册个体户来改变税目能有效降低税率,并且如果平台有委托代征和核定征收的政策,则可以进一步降低税负。另外,拆分收入、改变收入性质也是个人利用灵活用工平台进行非法税筹的主要方式。实践中,灵活用工平台在很长一段时间内与洼地园区开展灰色合作,将帮助高净值人士降低税负作为增长迅速的业务板块。但此类业务税务风险较高,一旦个人被查处,平台及平台的其他客户也极易受到牵连。

在今年8月1日《公平竞争审查条例》生效后,平台类企业依赖的税收洼地将被大面积清理,平台企业经营的税筹业务将难以为继,无论是平台企业还是个人都应该严守税务红线,依法缴纳税收。

国家税务总局***税务局第二税务所税务事项通知书

***二所税通[2024]091312号

***信息咨询有限公司***分公司:(纳税人识别号:9***W)

事由:依法履行个人所得税代扣代缴义务

依据:《中华人民共和国个人所得税法》、《中华人民共和国个人所得税法实施条例》、《中华人民共和国税收征收管理法》、《中华人民共和国税收征收管理法实施细则》、《国家税务总局对十三届全国人大三次会议第8765号建议的答复》

通知内容:

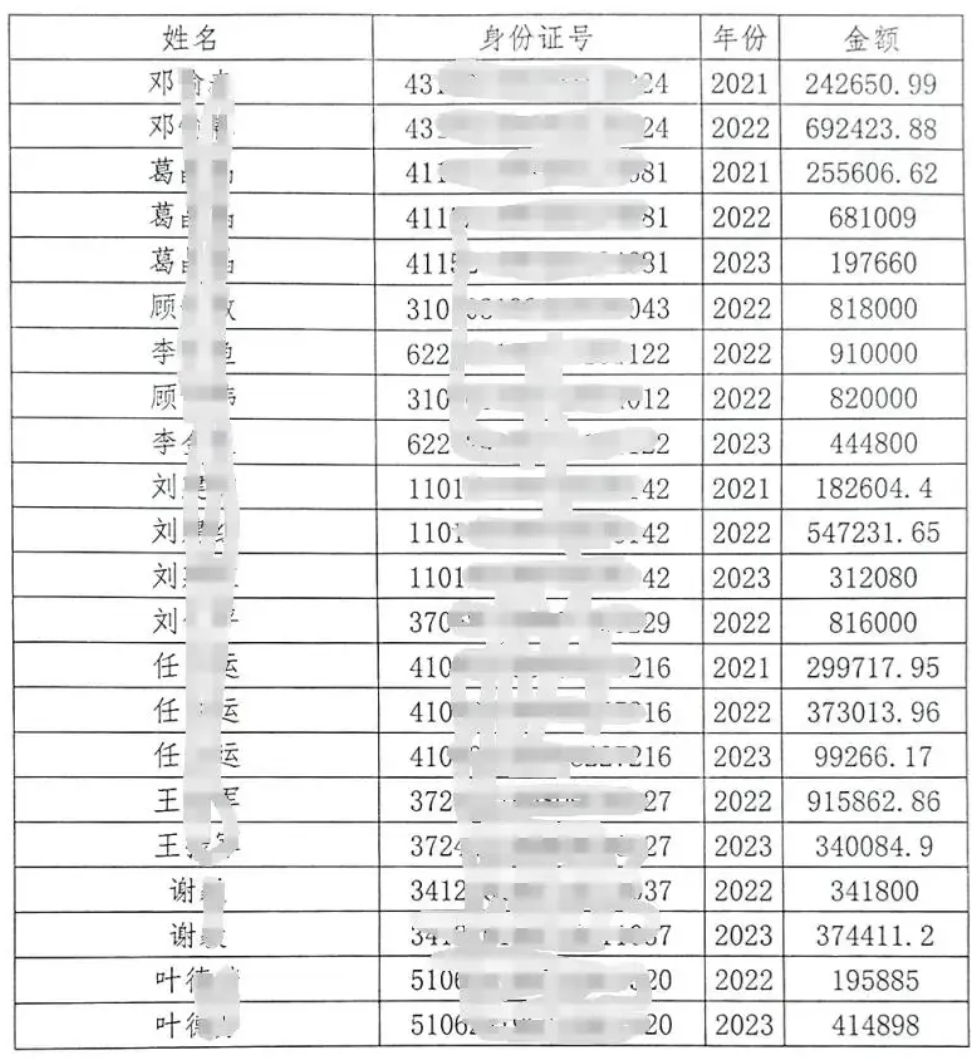

1、依据《国家税务总局对十三届全国人大三次会议第8765号建议的答复》“三、关于明确灵活用工人员从平台获得的收入作为经营所得 根据《中华人民共和国个人所得税法》及有关规定,灵活用工人员从平台获取的收入可能包括劳务报酬所得和经营所得两大类。灵活用工人员在平台上从事设计、咨询、讲学、录音、录像、演出、表演、广告等劳务取得的收入,属于'劳务报酬所得’应税项目,由支付劳务报酬的单位或个人预扣预缴个人所得税,年度终了时并入综合所得,按年计税、多退少补。”现认定你公司以下11名人员需按劳务报酬测算个人所得税,人员工资明细如下表:

2、根据《中华人民共和国个人所得税法》第十三条、《中华人民共和国个人所得税法实施条例》第二十四条等相关规定,你公司应依法履行代扣代缴义务。

3、你公司 2022、2023 年未依法履行上述人员的劳务报酬个人所得税代扣代缴义务,根据《中华人民共和国税收征收管理法》第二十五条、《中华人民共和国个人所得税法》第十一条等相关规定,现通知你公司于9月13日前依法代扣代缴下列人员的劳务报酬个人所得税。税款明细如下:

若逾期未代扣代缴,我所将依据《中华人民共和国税收征收管理法》第六十九条对你公司依法进行处罚。

税务机关(印章)

2024年9月6日

国家税务总局***税务局第二税务所税务事项通知书

***二所税通(2024)091304号

李某某:(纳税人识别号:***)

事由:依法履行个人所得税纳税申报义务

依据:《中华人民共和国个人所得税法》、《中华人民共和国个人所得税法实施条例》、《中华人民共和国税收征收管理法》、《中华人民共和国税收征收管理法实施细则》《国家税务总局对十三届全国人大三次会议第8765号建议的答复》

通知内容:

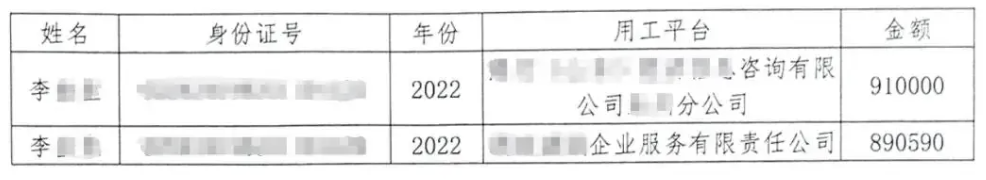

1、依据《国家税务总局对十三届全国人大三次会议第8765 号建议的答复》“三、关于明确灵活用工人员从平台获得的收入作为经营所得 根据《中华人民共和国个人所得税法》及有关规定,灵活用工人员从平台获取的收入可能包括劳务报酬所得和经营所得两大类。灵活用工人员在平台上从事设计、咨询、讲学、录音、录像、演出、表演、广告等劳务取得的收入,属于'劳务报酬所得’应税项目,由支付劳务报酬的单位或个人预扣预缴个人所得税,年度终了时并入综合所得,按年计税、多退少补。””现认定你2022年从下列灵活用工平台企业取得的收入共计1800590元需按劳务报酬所得申报缴纳个人所得税,收入明细如下表:

2、根据《中华人民共和国个人所得税法》第十条等相关规定,你应在取得收入后依法履行纳税申报义务。

3、你2022年未依法履行劳务报酬个人所得税的申报缴纳义务,根据《中华人民共和国税收征收管理法》第二十五条、《中华人民共和国个人所得税法》第十一条等相关规定:现通知你于10月21日前依法按劳务报酬所得申报个人所得税,并更正申报相应年度的综合所得汇算清缴申报表。若逾期未更正申报,我所将依据《中华人民共和国税收征收管理法》的相关规定对你进行处理。

税务机关(印章)

2024年9月13日

来源:税乎网